티스토리 뷰

목차

반응형

✅ 고용증대세액공제 vs 통합고용증대세액공제, 무엇이 더 유리할까?

법인세 신고 시 적용할 수 있는 고용증대세액공제와 통합고용증대세액공제 중 어떤 것이 더 유리할까요?

기업의 상황에 따라 다르게 적용될 수 있기 때문에 정확한 비교가 필요합니다.

🔹 고용증대세액공제란?

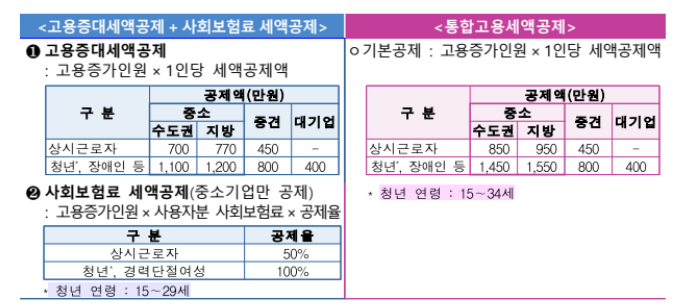

고용 증가를 유도하기 위해 기업에 제공되는 세액공제 제도입니다. 고용 증가 인원에 따라 일정 금액을 세액공제로 적용할 수 있으며, 중소기업, 중견기업, 대기업에 따라 공제율이 다르게 설정됩니다.

✔ 기본 공제 대상: 상시근로자 증가 기업

✔ 공제액:

✔ 청년 및 경력단절 여성 고용 시 추가 공제 가능

✔ 사회보험료 세액공제와 함께 적용 가능

🔹 통합고용증대세액공제란?

2023년 도입된 새로운 공제 방식으로, 기존 고용증대세액공제와 사회보험료 세액공제를 하나로 통합한 공제 제도입니다. 기존 공제 방식보다 간소화되었으며, 중소기업과 중견기업에 더 유리할 수 있습니다.

✔ 기본 공제 대상: 상시근로자 증가 기업 ✔ 공제액: 수도권 8501,450만 원, 지방 9501,550만 원 ✔ 사회보험료 세액공제는 별도 적용되지 않음 ✔ 중소기업 및 지방 기업에 유리할 가능성이 높음

🔍 어떤 공제가 더 유리할까? 비교 분석

항목고용증대세액공제통합고용증대세액공제

| 적용 대상 | 상시근로자 증가 기업 | 상시근로자 증가 기업 |

| 청년, 장애인 추가 공제 | 적용 가능 | 동일 |

| 사회보험료 세액공제 | 포함 | 별도 적용 X |

| 유리한 기업 유형 | 사회보험료 부담이 큰 기업 | 중소기업 및 지방 기업 |

💡 선택 팁!

- 사회보험료 부담이 큰 기업이라면 기존 고용증대세액공제가 더 유리할 수 있음

- 단순한 공제 방식을 선호하는 기업이라면 통합고용증대세액공제가 더 적합할 수 있음

- 세액공제 금액을 직접 비교 후 선택하는 것이 중요

📌 결론: 어떤 공제를 선택해야 할까?

기업의 고용 형태와 재무 상황에 따라 유리한 공제가 다릅니다.

따라서 세액공제 모의계산을 활용해 비교 후 결정하는 것이 가장 좋은 방법입니다.

각 공제의 장단점을 확인하고 기업에 맞는 최적의 선택을 하세요! 😊

반응형